Promotion immobilière en co-financement institutionnel de l'hôtel Hilton Double Tree 4 étoiles La Réunion Tranche 2

ROLAND GARROS SN

pour voir tous les détails du projet

- Secteur d'activité : Hôtels et hébergement similaire

- Type de financement : Financement d'actifs

Fiche de l’entreprise

Le projet consiste à financer la construction d'un hôtel DoubleTree by Hilton 4 étoiles, réparti en plusieurs tranches par la société Roland Garros SN. Cet hôtel comprendra 175 chambres et sera situé dans la zone aéroportuaire Pierre Lagourgue, près de Saint-Denis de La Réunion.

Suivi des travaux, Mars 2025

Grâce à sa position stratégique, à proximité immédiate de l'aéroport et au croisement des axes permettant l'accès à l'ensemble de l'île, le DoubleTree by Hilton offrira aux clients, qu'ils soient en voyage d'affaires ou de loisirs, l'occasion de découvrir l'île aux trois cirques et son volcan dans des conditions de confort inégalées.

Hilton, l'un des plus grands groupes hôteliers mondiaux, possède 14 enseignes avec plus de 4 900 établissements, employant 350 000 collaborateurs dans 104 pays, et accueille chaque année 150 millions de clients.

Roland Garros SN est une société par actions simplifiée fondée en 2016, spécialisée dans la propriété, le financement et l'exploitation d'hôtels et activités annexes. Créée pour réaliser un projet hôtelier pour le compte de son actionnaire, Sanjay Audavdjee, président et fondateur du groupe Vendôme, cette société reflète l'ambition et l'expérience de son dirigeant.

Sanjay Audavdjee possède plus de 36 ans d'expérience dans la gestion d'entreprises. Il a débuté en 1987 dans le secteur des matériaux de construction, avant de se tourner vers la joaillerie en 1988. Depuis 2016, il s'est spécialisé dans la construction et la gestion immobilière.

Présentation du projet

Dans le cadre du financement du projet, plusieurs co-financeurs apportent leur soutien par des financements institutionnels (subventions, défiscalisation Girardin et soutien de la Région) ainsi que des financements bancaires (avec trois banques partenaires).

La société Roland Garros Investissements sera propriétaire du terrain à construire. Roland Garros SN prêtera à Roland Garros Investissements les fonds empruntés pour la construction. Le programme immobilier sera ensuite loué à la SAS Roland Garros SN via un contrat de crédit-bail conclu pour une durée de 10 ans. Les loyers de ce crédit-bail couvriront les échéances de remboursement du prêt consenti par la SAS Roland Garros SN. Ce crédit-bail, signé entre Roland Garros Investissements et Roland Garros SN, est en vigueur depuis le 21 avril 2023 et le restera jusqu'au 31 décembre 2032. Roland Garros SN bénéficie d'une franchise totale de paiement du loyer depuis la date de signature du contrat jusqu'au 31 décembre 2023 inclus. Le premier loyer payable a été réglé le 30 juin 2024.

Roland Garros Investissements a ouvert son capital à des investisseurs personnes physiques, soumis à l'impôt sur le revenu, dans le cadre du dispositif de défiscalisation Girardin, pour un montant de 8 millions d'euros. Ces fonds resteront au sein de Roland Garros Investissements pour financer la construction de l'hôtel. Les fonds prêtés à Roland Garros SN par les banques et les investisseurs seront remboursés grâce à l'exploitation de l'hôtel.

Le projet prévoit un co-financement institutionnel pour la construction d'un hôtel Hilton 4 étoiles à La Réunion. Le financement levé chez Les Entrepreteurs sera à hauteur de 5 750 000 € qui se fera en plusieurs tranches étalées sur l'exercice pour tenir compte des contraintes réglementaires à hauteur de 4 750 k€ pour l'immobilier et de 1 000 k€ pour le mobilier, financée par la société Roland Garros SN via un contrat de crédit-bail conclu avec Roland Garros Mobiliers. Ces trois financements seront sous la forme d'une obligation simple, en in fine, à un taux de 11%, avec un paiement des intérêts trimestriels auquel se rajoutera 1% capitalisé sur toute la durée de l'opération sur une durée de 84 mois.

Le descriptif du projet

Le projet est situé à seulement 200 mètres de l'aéroport Roland Garros, le principal aéroport de l'île de La Réunion, qui prévoit d'accueillir entre 2 et 3 millions de voyageurs d'ici 2030. Cet emplacement stratégique offre à l'hôtel un cadre idéal, étant implanté dans le premier bassin économique et la principale zone d'emplois de l'île, représentant 35 % des emplois. L'hôtel se trouve également à proximité de la Nordev, le principal espace d'accueil d'événements, du parc technopole Technor avec ses 90 entreprises, et de la zone industrielle La Mare regroupant 22 entreprises.

Grâce à sa proximité avec l'aéroport, l'hôtel pourra attirer une clientèle aéroportuaire, y compris le personnel navigant. Des lettres d'intention ont déjà été signées avec des compagnies aériennes de premier plan.

L'hôtel, avec une capacité de 190 chambres, est conçu pour satisfaire diverses clientèles :

- Business : 600 m² de surface séminaire modulable, donnant sur les extérieurs et dotée d'un vestiaire dédié.

- Événementiel : terrasse avec bar au dernier étage pouvant accueillir 200 personnes, ainsi que d'autres espaces extérieurs privatisables.

- Loisirs : piscine de 500 m², espace forme et bien-être avec SPA et salle de fitness.

De plus, l'établissement comprendra un restaurant de 300 couverts, un bar/lounge, des boutiques et des bureaux en accès libre.

Les points forts du projet sont les suivants :

- Absence de structure de restauration dans un rayon de 5 km.

- Extension de l'aéroport : la Zone Lagourgue, livrée en 2025, hébergera plus de 25 entreprises.

- Extension de l'aile Ouest de l'aéroport qui portera le trafic de 2,5 millions à 3 millions de visiteurs par an.

Planning du projet

Les travaux ont commencé, et l’état d’avancement est le suivant :

- Fondations achevées hors zone piscine à 100%

- Voiles périphériques enterrés du sous-sol coulés à 100%

- Voiles et poteaux du sous-sol achevés à 80%

- Dallages du sous-sol achevés à environ 80% de la surface

- Plancher Haut du R-1 achevé à 80%

- Plancher Haut du RdC achevé à 30%

L’ouverture de l’hôtel est prévue pour juin 2025.

Localisation

Le marché de l'hôtellerie 4 * à la Réunion:

Le taux de croissance de l’offre 4* à La Réunion entre 2016 et 2019 est négatif (-4,5%). Le projet Hilton pourrait donc venir pallier une offre moyen-de-gamme en déclin, non captive auprès des différents segments de clientèles affaires, événementielles ou corporates insulaires.

Aussi, le schéma touristique réalisé en 2016 par le cabinet Horwath a mis l’accent sur les besoins de l'Île de la Réunion, avec un « manque » de 1.500 chambres hôtelières supplémentaires d’ici 2022, dont 280 sur la zone Saint Denis / Aéroport. Cette même étude ne tient pas compte de la fermeture de l’hôtel Saint-François de 120 chambres en 2019 et de la demande croissante d’une clientèle croisiériste, venant accroître les besoins en chambres à Saint-Denis de la Réunion. Il est évident que cette offre, dans le cadre de la reprise de l’activité et des flux de voyageurs post-covid, sera toujours manquante à l'horizon 2025.

Photos actuelles du chantier :

Financement de l'opération :

Chiffres clés de l'entité emprunteuse : Roland Garros SN

|

Années

|

CA | EBE | REX | RN | CP |

| 2023 | 2 695 K€ | 126 K€ | 126 K€ | 69 K€ | 2 131 K€ |

| 2022 | 0 | 0 | - 11 K€ | - 11 K€ | 262 K€ |

| 2021 | 0 | 0 | - 15 K€ | - 15 K€ | 274 K€ |

Chiffres clés de(s) l'entité(s) garante(s) : Holding Vendôme

|

Années

|

CA | Marge Globale | VA | EBE | REX | RN | CP |

| 2023 | 525 K€ | 525 K€ | 389 K€ | 33 K€ | 90 K€ | 20 K€ | 1 552 K€ |

| 2022 | 304 K€ | 304 K€ | 129 K€ | -34 K€ | 7 K€ | 46 K€ | 1 525 K€ |

| 2021 | 493 K€ | 446 K€ | 317 K€ | 185 K€ | 234 K€ | 159 K€ | 1 479 K€ |

Comptes combinés du groupe

|

Années

|

CA | Marge Globale | VA | EBE | REX | RN | CP |

| 2023 | 9 870 K€ | 3 219 K€ | 1 490 K€ | 538 K€ | 300 K€ | 108 K€ | 10 917 K€ |

| 2022 | 7 216 K€ | 2 955 K€ | 1 038 K€ | 288 K€ | 48 K€ | 1 260 K€ | 8 879 K€ |

| 2021 | 6 478 K€ | 2 076 K€ | 763 K€ | 64 K€ | -56 K€ | 269 K€ | 7 590 K€ |

| 2020 | 5 768 K€ | 1 387 K€ | 247 K€ | -438 K€ | -284 K€ | 984 K€ | 5 696 K€ |

Le groupe est implanté à La Réunion depuis de nombreuses années et connaît une belle croissance d’EBE grâce à différentes activités : gestion immobilière, négoce de matériaux de construction, vente de bijoux et joaillerie.

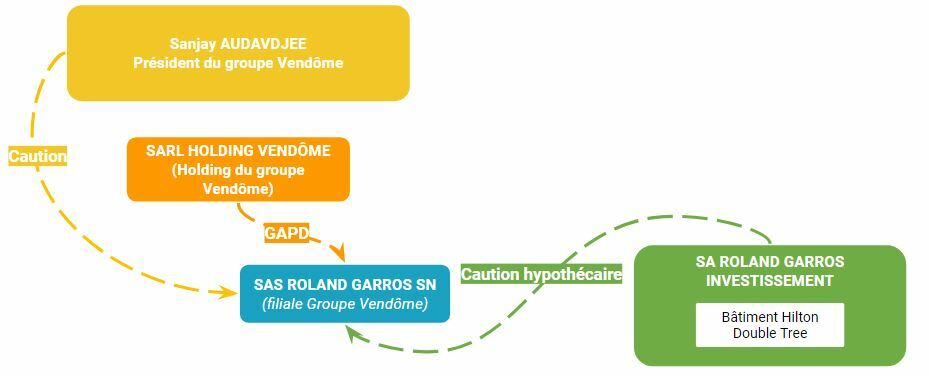

Schéma de sécurisation de l'opération

Prévisionnel de l'opération

|

Prévisionnel |

N |

N + 1 |

N + 2 |

N + 3 |

N + 4 |

N + 5 | N + 6 |

|

CA |

9 910 K€ |

11 235 K€ |

12 558 K€ |

13 419 K€ |

13 696 k€ |

13 696 k€ | 13 696 k€ |

|

EBE |

2 542 K€ |

3 119 K€ |

3 622 K€ |

3 774 K€ |

3 849 k€ |

3 849 k€ | 3 849 k€ |

|

REX |

1 118 K€ |

1 696 K€ |

2 199 K€ |

2 351 K€ |

2 425 k€ |

2 425 k€ | 2 425 k€ |

|

RN |

-107 K€ |

333 K€ |

733 K€ |

871 K€ |

957 k€ |

988 k€ | 1 012 k€ |

NB: L'année N correspond à l'année d'ouverture

Tableau emplois / ressources

Emplois :

|

Nature |

Montant |

Quotité |

|

Investissement Immobilier |

28 400 k€ |

84 % |

|

Investissement mobilier |

4 245 k€ |

12,6 % |

|

BFR - Frais de démarrage |

1 152 k€ |

3,4 % |

|

TOTAL |

33 797 k€ |

100 % |

Ressources :

Détails des apports en fonds propres: 8,1 m€ de défiscalisation Girardin, 3,5 m€ de subvention FEDER, 6,1 m€ d'apport par le groupe Audavdjee.

Détails de la dette bancaire: 5,45 m€ d'emprunt BNP, 1,5m€ de Delubac et 3,425 m€ de la Banque Postale.

Ventilations ressources |

Fonds propres |

Dette crowdfunding |

Dette bancaire |

Total |

Montant |

17 672 K€ |

5 750 K€ |

10 375 K€ |

33 797 K€ |

Quotité |

52.29 % |

17.01 % |

30.70 % |

100 % |

Les garanties

Les garanties mises en place pour sécuriser l'opération sont les suivantes :

- Caution personnelle et solidaire notariée de M. Sanjay AUDAVDJEE à hauteur de 120% du capital emprunté, afin de couvrir également les intérêts, frais et accessoires.

Ce type de caution va permettre d’intégrer financièrement le dirigeant dans le montage de l’opération. Concrètement, cela se fera par un engagement contractuel du dirigeant à rembourser la somme empruntée majorée de 20%, dans l'hypothèse où un scénario défavorable venait à se réaliser.

- Garantie Autonome à Première Demande (GAPD) notariée de la SARL HOLDING VENDOME (SIREN 478 906 415),

- Caution hypothécaire de premier rang sur les droits réels issus du bail à construction et les constructions à y édifier sur Roland Garros Investissements (SIREN 818 787 483) sur les droits réels issus du bail à construction et les constructions à y édifier,

- Convention inter-créanciers a été signé entre les différents financeurs.

Une convention inter-créanciers est un acte notarié signé par un débiteur et l’ensemble de ses créanciers. Les créanciers s’interdisent ainsi de commettre tout agissement et de conclure tout acte qui contreviendrait aux présentes sauf à engager leur responsabilité à l’égard des autres créanciers.

Plusieurs covenants ont fait l’objet d’une harmonisation entre les créanciers :

- negative pledge : interdiction de donner des actifs en garantie ou de se porter garant d’autres dettes

- défaut croisé : la survenance d’un cas de défaut pour UN créancier constitue un cas de défaut pour TOUS les autres concours

- seuil minimum de cash flow : l’EBE ne devra pas être inférieur à un montant défini

- absence de cash flow excédentaire : si l’EBE dépasse un montant défini sur un exercice donné, toutes les sommes dépassant ce seuil seront affectées au remboursement anticipé partiel des concours selon une répartition prédéfinie

Présentation de l'équipe

AUDAVDJEE Sanjay

Président-fondateur du Groupe éponyme, cumule près de 40 ans d'expérience dans la gestion de sociétés dans différents domaines d’activité, notamment l’immobilier :

depuis 1987 : Gérant de sociétés dans le secteur des matériaux de construction

depuis 1998 : Gérant de sociétés dans la joaillerie

depuis 2016 : Gérant de sociétés spécialisées dans la construction et la gestion immobilières

Financer ce projet

Projet terminé

Fini le 04-11-2024

Montant collecté

- Type d'investissement : Obligations simples

- Montage : Emission en direct

- Risques : Risque de défaillance de l'émetteur dans le remboursement, risque de perte totale ou partielle en capital, risque d'illiquidité, risques liés à l'activité de l'émetteur help_outline

Etat de la collecte

-

Temps restant :

Terminé

- Date de clôture : 31/10/2024

- Seuil de succès minimum de collecte : 500 000 €

- Nombre d'investisseurs : 200

Profil de l'entreprise

- Dirigeant : Sanjay AUDAVDJEE

- Capital social : 2 100 000 €

- Ancienneté : 10 ans

- Effectif : 0

- Site internet : https://www.pappers.fr/entreprise/roland-garros-sn-818987398